インボイス制度とは?

2023年10月1日よりインボイス制度が始まります。

やたらとインボイス対応の会計ソフトのTVCMが流れていますね。

とはいえ具体的にインボイスって何?

どういう制度?何かしないとダメなの?といった疑問にお答えいたします。

弊社のお客様は中小零細をはじめ、個人事業主様や飲食店、小売店様が大きく占めます。

これから起業されるという方もそうですが、今回はそれらのお客様へ向けた記事となります。

制度や法律がメインではなく

結局何が必要なの?

といった疑問にお答え出来ればと思います。

そもそもインボイス制度とは?

インボイス制度とは、適格請求書(インボイス)の発行や保存により、消費税分の仕入税額控除を受けやすくする制度です。

発行者側(売り手)は購入者側(書い手)から要求された場合にはインボイスを交付する必要があり、購入者側はこれを保存する必要があります。

弊社のお客様にとってこの制度が大きくかかわってくるのは

消費税

仕入税額控除

の2点です。

これらを含めたインボイス制度の大きな要点は、

インボイス登録番号の記載の無い請求書・領収書については

仕入税額控除がされない

という事実です。

例えば会社Aが会社Bから220,000円で仕入れた商品をお客様に440,000円で販売したとします。

その時にA社は仕入れ先のB社へ20,000円の消費税を払い、お客様に販売した時にもらった40,000円を消費税として納めます。

ここだけみると仕入れ時も、販売時も、税を払う必要のあるA社は損にみえますが、ここで「仕入税額控除」により、販売分の消費税40,000から仕入時に払った20,000円を引けるのです。

実際に収める消費税は20,000円になります。

インボイス登録番号の記載がない領収書・請求書の場合

ここからが今回のインボイス制度で重要な点になります。

前の項目で挙げたインボイス制度の大きな要点ポイント

インボイス登録番号の記載の無い請求書・領収書については

仕入税額控除がされない

つまり2013年10月より、仮に仕入れ先のB社がインボイス登録をしておらず、請求書や領収書にインボイス登録番号が無い場合、先ほどの20,000円は控除されずに、そのまま40,000円納めないといけません。

この金額は馬鹿になりません、そうなるとA社はインボイスに登録していないB社ではなく、インボイス登録している会社へ仕入れ先を変更する事になるでしょう。

インボイス登録は勝手に発行することはできません、「適格請求書発行事業者」だけがインボイス登録番号を載せる事が可能です。

つまりB社はA社から取引を切られないように、適格請求書事業者になる必要があります。

免税事業者の問題

さて、では現在免税事業者の場合はどうなるでしょうか

■免税事業者とは

免税事業者とは、消費税の課税期間、課税売上高が1,000万円に満たない事業者のことです。

個人事業主や中小零細に多く見られます。

上記の様に基本的に免税事業者は消費税を納めることが免除されていますがインボイス開始による問題点がいくつか出てきます。

1.登録せずにいると注文が減る可能性がある

上記に記載をした通り、インボイスの登録番号が無い領収証や請求賞の場合、仕入税額控除がされなくなります。

お客様が一般の顧客の場合は、特に問題はありませんが、相手先が企業の場合、そして課税事業者の場合は問題が出てきます。

仕入額控除が出来ないとなると、当然控除の条件であるインボイスの登録番号が入った請求書を発行できる適格請求書発行事業者に注文する事になります。

10月付近になると、恐らくインボイスの番号の入った請求書を要求されると思います。

2.適格請求書発行事業者になると、納税義務が生じる

取引先からインボイスの番号入りの請求書を要求されているので、インボイス登録をすると免税事業者から課税事業者になります。

つまりしれなで必要の無かった消費税の納税義務が発生します。

今まで不要だった消費税の納税と、今まで注文をくれた企業からの受注の継続、この二つを天秤にかけてそれぞれ判断する必要性があります。

あまり知られていないが経過措置がある

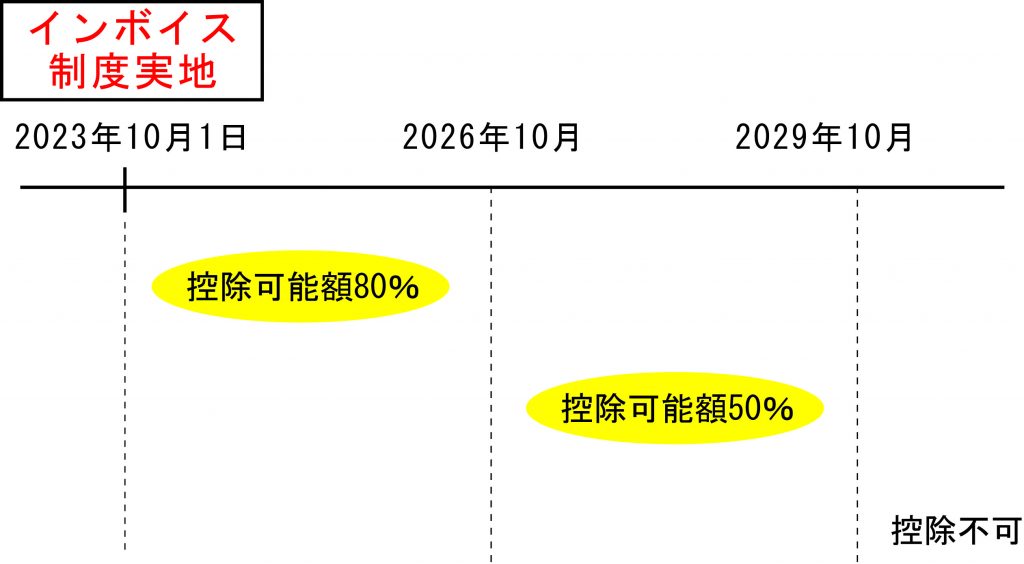

実はインボイス制度はその影響の大きさから、控除額の経過措置があります。

実施より3年間はインボイスが無くても80%が控除できます。

次の3年間は50%控除できます。

6年目以降は控除がされません 図参照

ただ金額によっては20%控除されないというのが板でになる場合もありますので、そのあたりを踏まえて判断する事をオススメします。

免税事業者がすべき事・考えるべき事

これらの状況を踏まえた上で、現在免税事業者の方が考えるべきこと、すべき事ですが

・まずインボイス登録するかどうかを判断する

これは業種により様々客層が違ったり、単価が違いますので小さな小売で客層が一般消費者がメインだったりする場合には登録をしないという選択肢があります。

ただ、例えば飲食行の中でも、会社の飲み会等によく使われる居酒屋さんだったりする場合、当然、経費として計上して仕入税額控除しようとする場合は、お店選びの要素の一つになりえます。

街中でよく見る「paypay決済可能」「QRコード決済可能」等のステッカーのように「インボイス登録店」というステッカーを街中の飲食店でよく見る用になるかもしれません。

また飲食以外でも、競合他社が登録していてそちらへ注文等が流れてしまう、という事も想定できます。

業種・客層・共同他社の動向を確認した上で判断するのが良いでしょう。

・登録自体は9月30日まで可能

何日までに登録しないといけないのか、というのが気になる点ですが基本的には9月30日まで可能です。

当然実施されてからも登録はできますので様子見してから決めるというのも一つの方法でしょう。

・領収証・請求書に登録番号を入れよう

登録番号をもらったら、領収証や請求書にその番号を入れる準備をしましょう。

登録するだけでは意味がありません!

領収証や請求書に登録番号が記載されて初めて効果が出ます。

■ゴム印でインボイス番号を追加しよう

方法はいくつかありますが、一番安価で俺がるな方法はゴム印を作成しそれを押してしまう事です。

組み合わせ可能な親子判で住所判をつくられている場合は追加で番号のゴム印を作成すれば事足ります。

1枚物で作成されている場合は、追加して再作成か、後から追加で押す方法になります。

弊社でもインボイス用ゴム印は販売しております。

実は取り下げも可能

よくわからないけど、登録しないといけないようだから登録したが、よくよく聞いたら自分は別に入らなくても問題無い・・・失敗した!という方、実は実施前までなら取り下げる事が可能です。

10月の実施後からも取り消しは可能ですが、すぐさま取り消されるわけではなく翌課税期間から取り消しとなります。

こちらは国税局のHPです。

インボイスに登録したらまずはゴム印を!

これらを踏まえて、インボイス登録をされた場合には、各自登録番号が割り当てられます。

最初の項でも説明した通り、請求書や領収証に印字する必要がありますので既存の領収証に捺印するゴム印が必要になります。

既存で使用している親子判であれば、新たに作成し追加すれば問題なく使えますし、一体型を使われていたり、印刷されている物であれば、単体で上から捺印する必要があります。

こちらのページにて商品案内をご覧ください。

弊社では大阪府に実店舗が4店舗

またNET通販もしております

実店舗型としては最大クラスの設備がありますので

即日受取、即日発送を土日祝で対応可能です。

お急ぎの際には是非ご相談ください。